Comme la majorité des analystes l’avaient prévu, la Réserve fédérale américaine (Fed) a procédé, lors de sa réunion de septembre, à une hausse des taux d’intérêt de 75 points de base (pb), poursuivant ainsi la normalisation agressive de la politique monétaire américaine. Lors de cette réunion, la Fed a également fourni une mise à jour trimestrielle de ses propres perspectives pour le PIB, l’inflation ainsi que le taux directeur. Dans l’article de cette semaine, nous examinons les perspectives de la Fed.

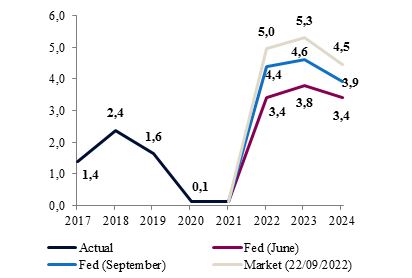

Graphique 1 : historique du PIB et perspectives de la Fed

(variation en % en glissement annuel, T4 vs T4)

Tout d’abord, nous considérons l’activité économique américaine, telle que mesurée par le produit intérieur brut (PIB), pour laquelle la Fed a procédé à une importante révision à la baisse de ses perspectives. La Fed a réduit ses prévisions à seulement 0,2 % pour cette année et à 1,2 % pour 2023 (graphique 1). Cela signifie que la Fed reconnaît clairement que ses hausses de taux d’intérêt agressives risquent de pousser l’économie au bord de la récession d’ici la fin de 2022. En d’autres termes, elle n’a pas peur de provoquer une récession, si cela est nécessaire pour maîtriser l’inflation..

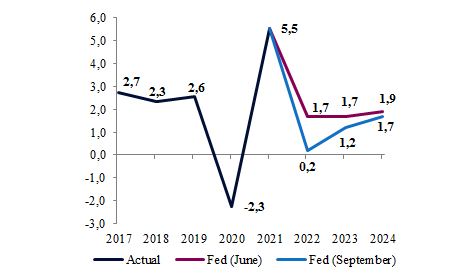

En second lieu, les perspectives d’inflation de la Fed ont à peine changé (graphique 2). C’est remarquable, étant donné que la Fed a déjà amorcé à relever les taux d’intérêt de manière agressive et qu’elle vient de revoir sensiblement à la baisse ses perspectives pour le PIB. Cela nous indique que la Fed est profondément préoccupée par le niveau élevé et la rigidité (c’est-à-dire la difficulté à réduire) de l’inflation. Cependant, la majorité des prévisionnistes professionnels s’attendent à ce que l’inflation devient encore plus élevée durant plus longtemps que la Fed. Cela suggère que la Fed devra potentiellement augmenter les taux d’intérêt de manière encore plus agressive, et sur une période plus longue , pour s’assurer que l’inflation revienne à son objectif de 2 %.

Graphique 2: Historique et prévisions de l’inflation

(variation en % en glissement annuel, T4 vs T4)

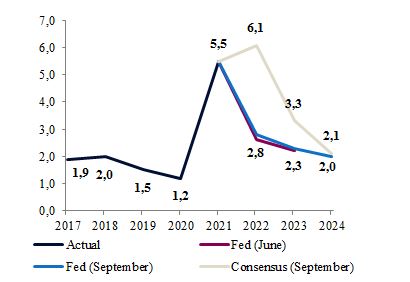

Concernant les taux d’intérêt. La combinaison d’une faible croissance et d’une forte inflation observée se traduit par une stagflation et constitue un défi pour les banques centrales. La stagflation oblige une banque centrale ayant pour cible l’inflation à augmenter suffisamment les taux d’intérêt pour contrôler l’inflation, malgré les risques pour les perspectives du PIB. Compte tenu du niveau inconfortablement élevé de l’inflation, il n’est pas surprenant que la Fed ait relevé sa projection pour les taux d’intérêt (graphique 3). La Fed s’attend désormais à ce que les taux d’intérêt terminent l’année en hausse de plus de 100 points de base par rapport à juin, avec un pic prévu de plus de 4,5 % en 2023. Toutefois, les marchés tablent sur des taux encore plus élevés, avec un pic de plus de 5 % en 2023.

L’impact direct de cette hausse des taux d’intérêt consiste en un ralentissement de la croissance du PIB américain, plus marqué encore que prévu.

Toutefois, l’impact sur les perspectives du PIB mondial pourrait être encore plus important. Les banques centrales étrangères seront contraintes de relever davantage et plus rapidement leurs propres taux d’intérêt pour éviter un affaiblissement excessif de leurs monnaies par rapport au dollar. Cela aura pour effet de réduire la croissance de leur propre PIB et donc de freiner la croissance du PIB mondial par rapport aux prévisions à tendre faible de 2023 .

Chart 3: Historic policy rates and expectations

(the midpoint of the federal funds target rate end of year)