La Banque du Japon (BoJ) a toujours été à l’avant-garde de l’expérimentation de politiques monétaires radicales. À la suite du Nikkei crash et de l’éclatement de la bulle des prix des actifs nippons à la fin des années 1980, la BoJ est devenue le terreau de l’innovation en matière de politique monétaire. Afin de s’attaquer à une spirale de déflation par la dette de longue durée (1987-2013), les responsables de la BoJ ont été les premiers à lancer des mesures monétaires non conventionnelles telles que des taux directeurs nuls ou inférieurs à zéro et l’assouplissement quantitatif (QE) ou l’achat à grande échelle de titres nationaux. Ces politiques n’ont été intégrées dans la panoplie des autres grandes banques centrales qu’après la crise financière mondiale de 2008-09.

En 2012, le Premier ministre japonais Shinzo Abe a annoncé un plan économique audacieux visant à soutenir une croissance plus élevée du PIB nominal. Communément appelé « Abenomics », ce plan visait également à pousser les prix intérieurs à la hausse. Une plus grande inflation des prix était un défi de taille dans un pays où une déflation de longue durée a créé une « mémoire » des prix plats qui s’est ancrée dans le comportement des ménages et des entreprises. Par conséquent, les « Abenomics » ont nécessité des actions toujours plus agressives de la part de la BoJ, notamment des taux d’intérêt négatifs, des achats d’actifs à grande échelle et des mesures de contrôle de la courbe des taux qui plafonnent les taux à long terme à de faibles niveaux.

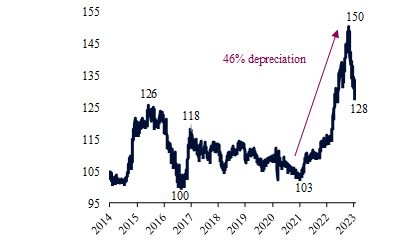

USD:JPY

(Taux de change, 2014-2023)

Plus récemment, dans la période ayant suivi immédiatement la pandémie, la conjugaison d’une forte croissance de la demande et de contraintes d’approvisionnement liées à la pandémie a entraîné un pic important de l’inflation mondiale. En conséquence, les principales banques centrales ont adopté des mesures « faucons ». La BoJ a été jusqu’à présent l’exception notable à cette tendance, car les forces déflationnistes prévalaient encore au Japon jusqu’au début de l’année dernière.

Toutefois, des changements ont été annoncés au cours des derniers trimestres. L’attitude ultra-libre de la BoJ, dans un contexte de resserrement agressif de la Réserve fédérale américaine et de la Banque centrale européenne, a favorisé les sorties de capitaux du Japon. Cela a affecté le yen japonais (JPY), qui s’est déprécié et, au point de pression maximale, en octobre de l’année dernière, a perdu 46 % de sa valeur par rapport à l’USD par rapport aux récents sommets. La forte dépréciation du yen qui vient de s’ajouter à d’autres chocs mondiaux liés à l’offre, tels que la guerre en Ukraine et la pénurie de puces, pour pousser les prix japonais à la hausse.

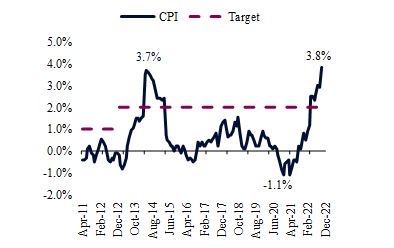

L’Inflation au Japon

(y/y, %, 2011-2022)

L’inflation des prix à la consommation au Japon a atteint des sommets inégalés depuis plusieurs décennies à la fin de l’année dernière, dépassant l’objectif de la BoJ pendant huit mois consécutifs. En réponse, la BoJ a commencé à s’éloigner prudemment mais historiquement de la politique monétaire radicale et ultra-allégée. Fin décembre 2022, lors de la réunion de politique monétaire de la BoJ, les responsables ont décidé de modifier le plafond des taux à long terme pour la toute première fois, le faire passer de 25 points de base (pb) à 50 pb. Cette décision a surpris les acteurs du marché, car le gouverneur de la BoJ, Haruhiko Kuroda, avait récemment démenti l’idée de modifier ou d’assouplir le cadre de la politique monétaire. En outre, cette décision s’est intervenue juste avant un « changement de garde » attendu au sein de l’équipe dirigeante de la BoJ, le mandat du gouverneur et du conseil d’administration devant expirer cet été.

Selon nous, ce n’est que le début d’un mouvement historique. L’orientation de la politique monétaire de la BoJ pourrait subir d’autres changements significatifs au cours des prochains trimestres, avant et après la « relève de la garde »

Sur le front de l’inflation, il existe un risque important de nouvelle accélération des prix. Cela est dû au renforcement de l’activité dans les pays émergents d’Asie, aux prix toujours élevés des produits de base et aux effets retardés de la forte dépréciation de la monnaie l’année dernière. Cela pourrait déclencher une spirale prix-salaires susceptible de briser la boucle de rétroaction déflationniste persistante, caractérisée par de faibles dépenses, de faibles marges, une faible croissance des salaires et une sensibilisation globale aux coûts au Japon.

En adoptant une démarche significative en début de l’année, Uniqlo, le principal détaillant de mode japonais, a annoncé une augmentation de salaire allant jusqu’à 40 % pour son personnel basé au Japon. Les autorités japonaises appellent le reste du secteur privé à prendre des mesures similaires, car les consommateurs souffrent de la hausse des prix des produits importés et de la diminution de leurs revenus disponibles.

Dans l’ensemble, après de nombreuses années à la limite de l’accommodation de la politique monétaire, la BoJ semble être prête à suivre la voie des autres grandes banques centrales en resserrant sa politique. Cela devrait contribuer à contenir les pressions inflationnistes. En outre, cela devrait permettre une transition plus ordonnée vers une nouvelle équipe dirigeante de la BoJ plus tard cette année. Nous nous attendons à de nouvelles mesures au cours des prochains trimestres, notamment l’abandon potentiel des taux d’intérêt négatifs.