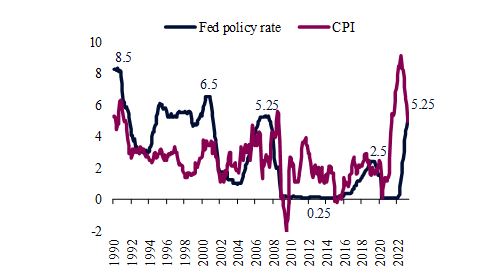

La Réserve fédérale américaine (Fed) a maintenu inchangé son taux directeur de référence, ce qui a finalement mis fin au cycle qui a inversé une approche de plusieurs décennies de politique monétaire ultra-légère. La décision a été prise après dix hausses de taux depuis mars de l’année dernière, lorsque l’inflation sauvage a contraint la Fed à augmenter ses taux directeurs pour la première fois en plus de trois ans.

Au total, l’augmentation de 500 points de base (pb) des taux d’intérêt jusqu’à présent constitue l’un des cycles de resserrement monétaire les plus importants et les plus inattendus de l’histoire des États-Unis. Après une longue période de taux d’intérêt historiquement bas, les taux directeurs sont aujourd’hui les plus élevés depuis une génération, égalant la fourchette supérieure de tous les cycles de resserrement monétaire depuis le début des années 2000.

Évolution de l’inflation et des taux directeurs aux États-Unis

(%, 1990-2023)

La dernière décision marque une pause dans le cycle de resserrement, ramenant le taux actuel des fonds fédéraux à un niveau de 5,00-5,25 %. Selon nous, trois facteurs principaux expliquent cette décision, sachant que le cadre formel de la politique monétaire de la Fed vise un taux d’inflation moyen de 2 %.

Premièrement, les taux directeurs à court terme se sont déjà « normalisés ». Après plusieurs mois de rattrapage de la hausse des prix à la consommation, les taux des fonds fédéraux se sont maintenant consolidés au-dessus du taux d’inflation actuel. Cette normalisation s’explique à la fois par la récente politique agressive de la Fed et par une modération significative de l’inflation. Il est important de noter que l’inflation est en baisse depuis dix mois consécutifs et qu’elle devrait continuer à se modérer, pour atteindre près de 3 % en décembre prochain.

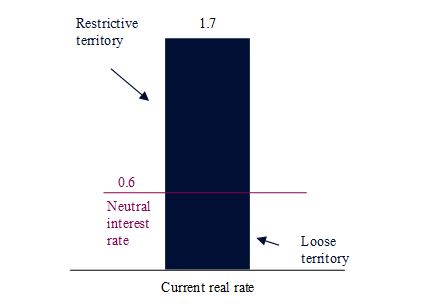

Taux réels à long terme des États-Unis

(%, y/y)

En second lieu, les taux réels actuels à long terme, qui déduisent les anticipations d’inflation du rendement nominal, se situent en territoire restrictif, comme l’indique le graphique ci-dessus. En fait, le taux réel actuel de 1,7 % est nettement supérieur aux estimations de la Fed concernant les taux d’intérêt réels neutres. Cela signifie que les taux devraient freiner l’activité et l’emploi, favorisant une nouvelle modération de l’inflation. En outre, on ne sait pas exactement quand les effets des récentes hausses de la Fed ralentiront l’économie. Il est donc compréhensible que la Fed préfère attendre de voir comment l’économie réagit à des taux d’intérêt plus élevés avant de prendre le risque de pousser les conditions monétaires encore plus loin en territoire restrictif.

En troisième lieu, les banques régionales américaines ayant subi d’importantes pertes non réalisées sur leurs portefeuilles d’obligations du Trésor ont vu leurs dépôts s’envoler, ce qui a créé une instabilité financière. Ce manque de confiance a conduit à des ruées rapides sur les entités les plus vulnérables, telles que la Silicon Valley Bank, basée en Californie, et la Signature Bank, basée à New York. Des craintes de contagion sont alors apparues, créant des pressions sur les liquidités dans l’ensemble des banques régionales nationales. En conséquence, les banques resserrent leurs normes de prêt afin de réduire les engagements de crédit. Cela crée un resserrement des conditions financières induit par les banques, au-delà de toute action supplémentaire de la Fed, ce qui réduit la pression exercée par la Fed lorsqu’il s’agit d’augmenter ses taux d’intérêt.

Malgré la décision de suspendre les hausses de taux d’intérêt aux niveaux actuels, nous ne nous attendons pas à un « pivot » ou à des réductions des taux directeurs dans un avenir proche. Nous nous attendons plutôt à une longue « pause » jusqu’à ce que de nouvelles données présentent une voie plus claire pour l’élaboration des politiques. Les marchés du travail sont encore trop étroits, favorisant des taux de croissance des salaires incompatibles avec une inflation inférieure à l’objectif.

Globalement, la normalisation des taux directeurs, les taux réels restrictifs et l’instabilité financière plaident en faveur d’une « pause » de la Fed. Une modération progressive des marchés de l’emploi nécessite une politique monétaire restrictive pendant plus longtemps, ce qui empêcherait un retour rapide à une position plus « dovish » avec des taux plus bas.