Chaque été, la Banque centrale européenne (BCE) organise un forum de politique monétaire très convoité à Sintra, au Portugal. Cet événement est l’une des plus importantes conférences de banques centrales au monde, réunissant des économistes de haut niveau, des banquiers, des acteurs du marché, des universitaires et des décideurs politiques pour discuter de questions macroéconomiques à long terme.

Depuis sa création en 2015, le forum a suscité une grande attention en raison des discours marquants prononcés par les hauts responsables politiques, rivalisant avec la conférence de Jackson Hole en ce qui concerne son intérêt pour les investisseurs.

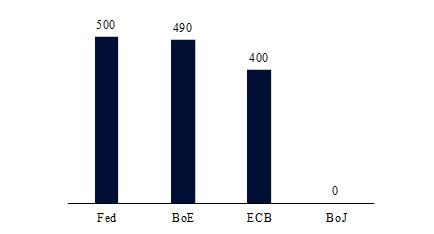

En tant qu’événement organisé par la BCE, il a toujours occupé une place importante dans le calendrier des investisseurs. Cependant, la réunion de cette année était d’une importance inégalée, avec la participation de gouverneurs de grandes banques centrales telles que la BCE, la Réserve fédérale américaine (Fed), la Banque d’Angleterre (BoE) et la Banque du Japon (BoJ). En outre, elle a suivi une période au cours de laquelle les principales banques centrales ont dû rattraper une inflation supérieure à l’objectif fixé, ce qui a conduit à des hausses agressives des taux directeurs pendant plusieurs décennies.

Hausse du taux directeur depuis décembre 2021

(en points de base)

Alors que les effets du resserrement des conditions monétaires commencent à peser sur l’activité économique, l’incertitude est grande quant à la suite des événements : les grandes banques centrales ont-elles terminé leur cycle de relance ? Faut-il s’attendre à une longue « pause » de la politique monétaire ? Des réductions de taux sont-elles prévues pour la fin de l’année?

Selon nous, les informations communiquées par les hauts responsables des banques centrales au cours de la réunion permettent de tirer trois grandes conclusions : les taux directeurs devraient encore être relevés, le ralentissement de la croissance va se poursuivre et le Japon continue d’être la grande exception en matière de politique monétaire.

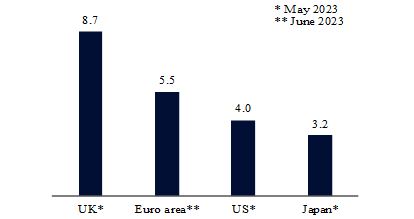

Tout d’abord, malgré les attentes du début de l’année concernant un tournant « dovish » des principales banques centrales vers la réduction des taux, le resserrement de la politique est toujours à l’ordre du jour pour la Fed, la BCE et la BoE. Les économies avancées se sont révélées plus résilientes que prévu, ce qui justifie la constance des autorités monétaires. Le président de la Fed, Jerome Powell, a réaffirmé qu’indépendamment de la dernière « pause » dans les hausses de taux d’intérêt, d’autres hausses seront probablement nécessaires. De même, Christine Lagarde, présidente de la BCE, a souligné qu’il y avait encore « du chemin à parcourir » sur le front des taux d’intérêt. Le gouverneur de la BoE, Andrew Bailey, a maintenu une position « hawkish ».

Derniers chiffres de l’inflation depuis le deuxième trimestre 2023

(a/a, %)

En second lieu, les autorités de politique monétaire ont admis qu’un ralentissement économique plus marqué était inévitable et ont réaffirmé qu’une récession peu profonde ou une faiblesse modérée ne modifierait pas leur trajectoire. Bien que tous les hauts fonctionnaires se soient abstenus d’évoquer directement leur capacité à résister aux récessions, le gouverneur Bailey a souligné les prévisions de récession antérieures de la BoE, associées à leur position inébranlable en matière de resserrement de la politique. En outre, le président Powell et la présidente Lagarde ont admis l’occurrence plausible de récessions au cours des prochains trimestres, suggérant subtilement qu’ils acceptent de tels scénarios comme un sacrifice nécessaire pour freiner la persistance d’une inflation élevée.

En troisième lieu, la BoJ adopte une position très différente de celle des autres grandes banques centrales. Le gouverneur de la BoJ, Kazuo Ueda, a souligné qu’en dépit d’une augmentation de l’inflation de base, les indicateurs essentiels de pression sur les prix, tels que la croissance des salaires, ne sont toujours pas suffisamment alignés sur l’objectif de la BoJ en matière d’inflation à long terme au Japon. Il a prédit un ralentissement de l’inflation à court terme, suivi d’une poussée l’année prochaine. Ce n’est qu’en cas de preuve sans équivoque de cette dernière qu’il se sentirait à l’aise pour modérer toute politique d’assouplissement.

Dans l’ensemble, à l’exception notable du Japon, les hauts responsables des principales banques centrales des pays avancés ont décidé d’adopter un ton « hawkish » lors du forum de Sintra. Après un début tardif des cycles de resserrement l’année dernière, qui a permis des dépassements significatifs de l’inflation, les banques centrales restent en mission pour regagner leur crédibilité. Cela devrait les inciter à adopter un ton « hawkish » dans un contexte d’incertitude.