Depuis le début de la pandémie de Covid, l’économie mondiale a subi une série de chocs extraordinaires qui ont propulsé les taux d’inflation à des niveaux jamais atteints depuis des décennies. À la mi-2022, l’inflation a atteint 9,1 % aux États-Unis et un record à deux chiffres de 10,7 % dans la zone euro. Ces niveaux étaient loin des objectifs de 2% de la politique monétaire. Dans un premier temps, les banques centrales ont hésité à réagir à la spirale des prix, compte tenu des circonstances exceptionnelles créées par une pandémie mondiale et du risque d’un effondrement économique plus profond. Cependant, il est devenu évident que l’inflation élevée n’était pas un phénomène éphémère et les responsables politiques ont réagi vigoureusement pour ramener les taux d’inflation à leurs objectifs.

Aux États-Unis, la Réserve fédérale (FRB ou « Fed ») a relevé ses taux directeurs de 525 points de base à 5,5 %. La Banque centrale européenne (BCE) a entamé un cycle de resserrement record, augmentant son principal taux de refinancement de 450 points de base à 4,5 %. En outre, les banques centrales ont commencé à revenir sur les achats massifs d’actifs qui avaient été mis en œuvre pendant la pandémie de Covid afin d’injecter des liquidités dans le système financier.

Ces politiques monétaires ont entraîné un resserrement des marchés financiers dans les économies avancées. Une mesure utile est l’indice des conditions financières (ICF) pour les économies avancées, qui fournit un indicateur utile en combinant des informations sur les taux d’intérêt à court et à long terme, ainsi que sur les écarts de crédit et les prix des actions. L’indice des conditions financières indique que les marchés étaient à leur plus haut niveau en octobre 2023. Toutefois, comme les taux d’inflation ont consolidé leur tendance à la baisse et que les prévisions d’inflation positives ont rassuré les analystes, les marchés ont commencé à assimiler la fin des cycles de resserrement monétaire et les conditions financières se sont améliorées. Selon nous, même si les conditions financières continueront à s’améliorer cette année grâce aux réductions des taux directeurs de la Fed et de la BCE, elles resteront restrictives au cours des prochains trimestres. Nous examinons les deux principaux facteurs qui appuient notre analyse.

Tout d’abord, bien que nous nous attendions à ce que les principales banques centrales commencent à réduire leurs taux directeurs en 2024, elles feront preuve de prudence dans le rythme des réductions de taux. Les derniers relevés de l’inflation globale sont tombés de leurs pics de 9,1 % et 10,7 % respectivement, aux États-Unis et dans la zone euro, à 3,5 % et 2,4 %. En outre, les taux d’inflation devraient continuer à converger vers les objectifs de 2 % dans un contexte de croissance économique plus faible. Selon nous, cela permettra à la Fed de réduire son taux directeur de 50 points de base à 5,0 %, et à la BCE de 100 points de base à 3,5 % d’ici la fin de l’année. Toutefois, ce rythme de réduction des taux d’intérêt implique que des taux d’intérêt relativement élevés resteront en place au cours des prochains trimestres.

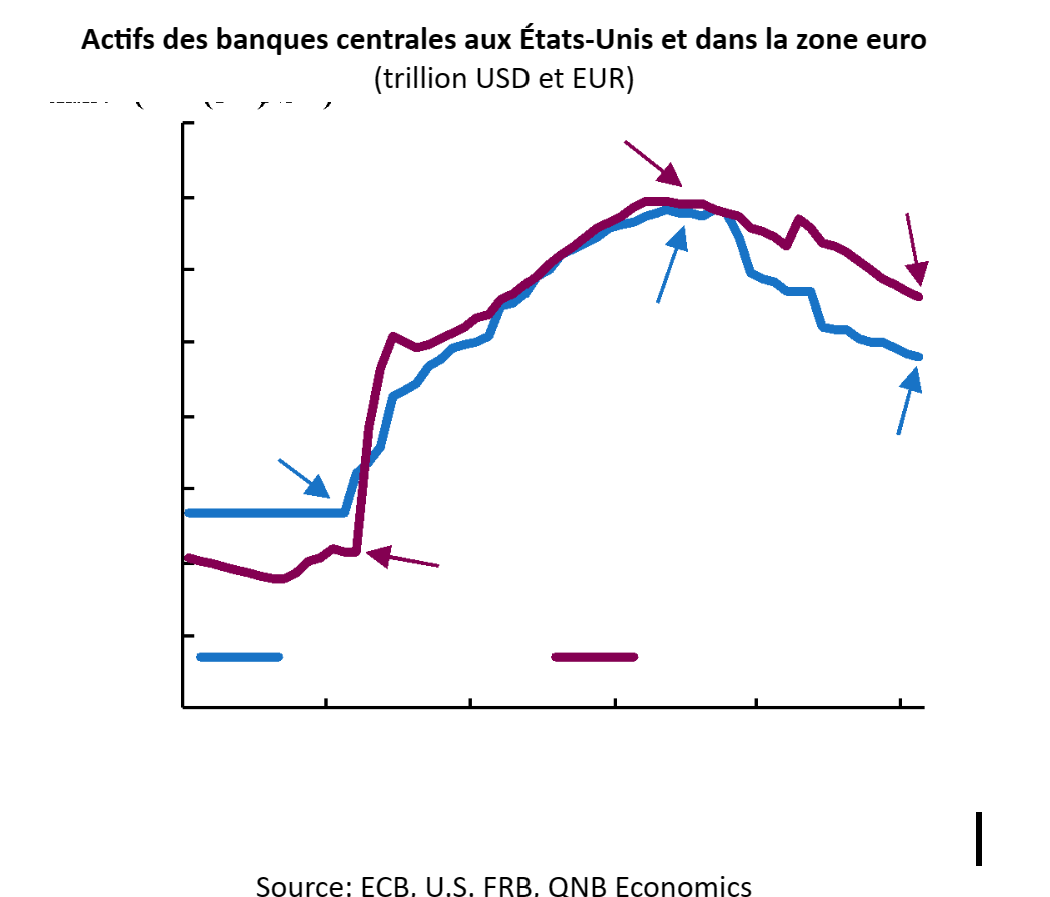

En second lieu, la BCE et la Fed continueront à drainer des liquidités dans les systèmes bancaires en revenant sur les expansions de bilans mises en place pendant la pandémie de Covid. Pour atténuer les conséquences de la pandémie, les banques centrales des économies avancées ont acheté de grandes quantités d’actifs financiers sur les marchés. Cette stratégie, appelée « assouplissement quantitatif » (QE), a été mise en œuvre pour injecter des liquidités dans le système financier et contribuer à la baisse des taux d’intérêt à long terme.

Afin de normaliser la taille sans précédent de son bilan résultant de l’assouplissement quantitatif, la Fed a commencé à le réduire en juin 2022 et, à ce jour, sa taille a diminué de 1 300 milliards de dollars par rapport au pic de 8 900 milliards de dollars. De même, les actifs de l’Eurosystème (la BCE et les banques centrales nationales de la zone euro) ont diminué de 2 000 milliards d’euros par rapport au pic de 8 800 milliards d’euros. Ce processus de normalisation se poursuivra jusqu’en 2024, réduisant l’excès de liquidités dans le système financier.

Les taux d’intérêt élevés et les faibles niveaux de liquidités dans le système financier limitent la disponibilité du crédit pour le secteur privé. Les dernières enquêtes sur les prêts bancaires aux États-Unis et dans la zone euro montrent que les banques commerciales continuent de resserrer leurs normes de prêt. En outre, les volumes de crédit du secteur privé se contractent dans les deux plus grandes économies avancées.

Dans l’ensemble, nous prévoyons que la diminution des liquidités due à la normalisation des bilans des banques centrales et aux taux d’intérêt restrictifs maintiendra des conditions financières strictes au cours des prochains trimestres. Cela limitera la disponibilité du crédit pour les entreprises et les ménages, et contribuera à une croissance économique inférieure à la tendance.