L’inflation américaine est actuellement l’une des variables macroéconomiques les plus surveillées au monde. Au cours des derniers mois, des pressions sur les prix plus fortes que prévu ont fait craindre un regain d’inflation. Si elles se maintiennent dans le temps, ces pressions pourraient compromettre le projet de la Réserve fédérale américaine de commencer à assouplir sa politique monétaire cette année. C’est pourquoi il est important d’examiner de plus près les principaux indicateurs d’inflation.

Inflation des dépenses personnelles à la consommation de base

(%,croissance de l’indice des prix d’une année à l’autre, 2019-2024)

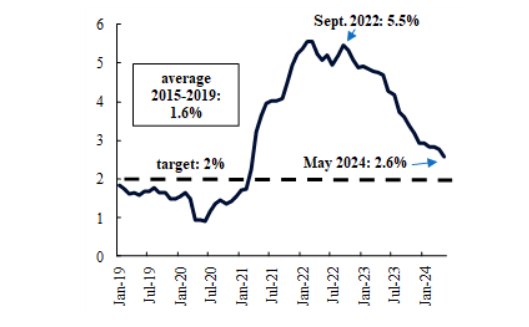

La mesure des prix préférée de la Réserve fédérale consiste en l’indice des prix des dépenses de consommation personnelle (PCE). La version «core» de l’indice des prix PCE exclut les biens plus volatils, tels que les denrées alimentaires et l’énergie, qui sont sensibles aux facteurs externes, tels que les chocs météorologiques et les événements géopolitiques. En supprimant les prix qui sont plus sensibles à la volatilité à court terme, elle fournit un indicateur plus informatif des tendances sous-jacentes de l’inflation. Selon l’indice de référence PCE, l’inflation a culminé en 2022, au moment de la reprise qui a suivi la pandémie de Covid. Depuis lors, l’inflation s’est nettement modérée, sous l’effet de la normalisation de la chaîne d’approvisionnement, d’un ralentissement économique salutaire et d’un resserrement de la politique monétaire.

Selon nous, bien que les progrès puissent être inégaux, l’inflation continuera à converger vers l’objectif de la politique monétaire, ce qui permettra aux responsables politiques d’entamer le prochain cycle de réduction des taux en septembre de cette année. Dans cet article, nous examinons les trois principaux facteurs qui soutiennent nos prévisions en matière d’inflation.

Premièrement, la forte croissance de la productivité aux États-Unis contribuera à ramener l’inflation vers son objectif. L’augmentation de la productivité signifie que davantage de biens et de services peuvent être produits avec un niveau donné de ressources, ce qui réduit les coûts de production et entraîne donc une baisse des prix pour les consommateurs. Au cours des années 90, par exemple, les progrès des technologies de l’information, et de l’internet en particulier, ont joué un rôle moteur dans l’accélération de la croissance de la productivité aux États-Unis.

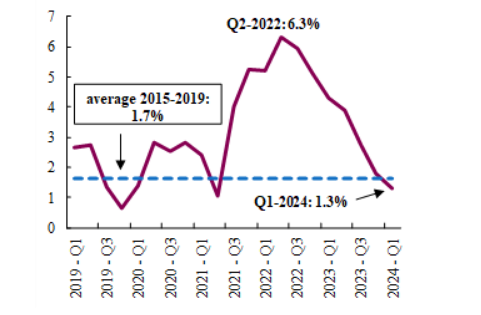

Coûts unitaires de la main-d’œuvre dans le secteur des entreprises

(%,croissance d’une année à l’autre, moyenne sur 2 trimestres)

Au cours des trois trimestres se terminant au premier trimestre 2024, la production horaire dans le secteur des entreprises non agricoles a augmenté à un taux moyen de 2,7 % en glissement annuel, dépassant de loin la croissance de la productivité dans d’autres économies avancées. Grâce à la forte croissance de la productivité, les coûts unitaires de la main-d’œuvre ont continué à baisser sensiblement depuis le pic de 6,3 % atteint au deuxième trimestre 2022, pour revenir à la moyenne inférieure à 2 % enregistrée avant la pandémie de Covid entre 2015 et 2019, ce qui a contribué à la modération de l’inflation.

Deuxièmement, le ralentissement des marchés du travail devrait atténuer les demandes d’augmentation des salaires par les travailleurs, réduisant ainsi la pression sur les coûts de la main-d’œuvre pour les entreprises. Alors que le taux de chômage se situe à un niveau historiquement bas de 4,1 %, les indicateurs qui tendent à anticiper les conditions sur les marchés du travail signalent que le marché du travail perd de son élan. Le taux de démission des travailleurs est en baisse, une tendance qui révèle que les travailleurs sont moins confiants dans leur capacité à trouver un nouvel emploi ou à rechercher avec succès de meilleures conditions dans un nouveau poste. De même, le nombre d’offres d’emploi poursuit la tendance à la baisse entamée au début de l’année 2022. Étant donné l’importance des coûts de main-d’œuvre pour la production de services et de biens, l’affaiblissement du marché du travail contribuera à contenir les pressions sur les prix.

Troisièmement, la diminution de l’inflation dans les prix du logement deviendra un facteur clé de la baisse de l’inflation totale au cours des prochains trimestres. Le logement représente environ 15 % de l’indice PCE et comprend soit le loyer, soit, si le logement est occupé par son propriétaire, ce qu’il en coûterait pour louer un logement équivalent sur le marché immobilier actuel. L’inflation dans le secteur du logement a atteint un pic de 8,2 % en avril 2023, bien plus tard que le pic de l’inflation globale, ce qui reflète la « rigidité » des prix dans ce segment, où des contrats à long terme déterminent les coûts et où les prix réagissent donc plus lentement à l’évolution des conditions macroéconomiques. Les loyers ne peuvent changer qu’à l’expiration d’un bail, ce qui se produit généralement une fois par an. L’inflation du logement a baissé à un rythme régulier depuis la mi-2023 et est actuellement inférieure à 6 % en glissement annuel. Cependant, les indices de marché des loyers nouvellement contractés, qui anticipent les tendances de la statistique traditionnelle, montrent que l’inflation des loyers est inférieure aux niveaux prépandémiques. Cela indique que les prix de la composante logement continueront à décélérer en 2024-2025, ce qui contribuera à faire baisser l’inflation globale.

Dans l’ensemble, l’inflation aux États-Unis a considérablement diminué par rapport à son pic et devrait continuer à se modérer au cours des prochains mois pour atteindre des niveaux plus acceptables, grâce à la forte croissance de la productivité, à la diminution des pressions sur le marché du travail et à la décélération de l’inflation des loyers. Cela préparera le terrain pour le début du cycle de réduction des taux d’intérêt par la Réserve fédérale en septembre. Nous prévoyons deux baisses de 25 points de base cette année et des baisses ultérieures de 25 points de base toutes les deux réunions de politique monétaire jusqu’au début de 2026, lorsque les taux devraient se stabiliser à 3,75-4 %.