Chaque été, la Réserve fédérale américaine (Fed) organise un symposium de politique économique très attendu à Jackson Hole, dans le Wyoming. Cette rencontre est l’une des plus anciennes conférences de banques centrales au niveau mondial, réunissant des économistes de premier plan, des banquiers, des acteurs du marché, des universitaires et des décideurs politiques pour débattre des défis macroéconomiques à long terme.

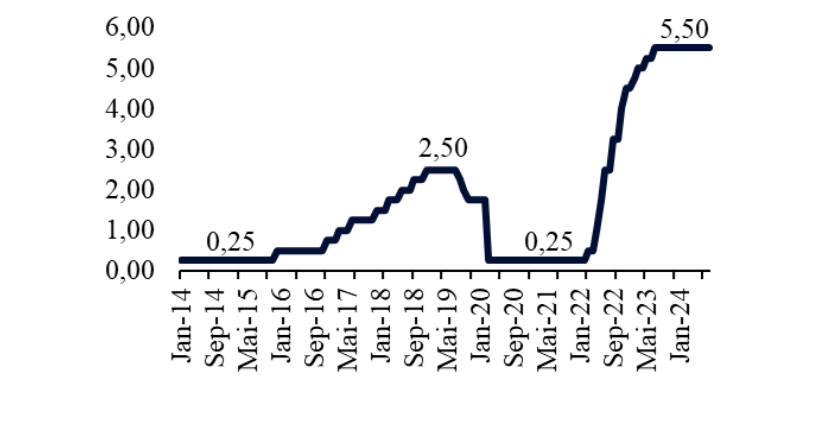

Bien que le symposium de Jackson Hole occupe toujours une place importante sur le calendrier économique des investisseurs et des décideurs, cette année, son importance a été particulièrement marquée. Pour la première fois en cinq ans, Jackson Hole s’est tenu dans un contexte de discussions sur le début d’un cycle d’assouplissement significatif de la politique monétaire. Cela fait suite à l’un des processus de resserrement monétaire les plus agressifs depuis des décennies.

Le taux des fonds fédéraux de la Réserve fédérale des États-Unis

(%, limite supérieure, 2014-2024)

Le symposium s’est déroulé à un moment marqué par des spéculations sur l’ampleur et la rapidité avec lesquelles la Fed pourrait opérer son virage vers l’assouplissement monétaire. Après des mois de prudence et de maintien des taux à des niveaux élevés en raison d’une inflation toujours supérieure à l’objectif, les investisseurs attendaient avec impatience de percevoir le ton des responsables de la Fed lors des prochaines réunions du Comité fédéral de l’open market (FOMC). L’opinion dominante était que l’inflation aux États-Unis devrait progressivement revenir à son objectif.

Durant le symposium, le ton général des responsables de la Fed s’est révélé résolument «conciliant », c’est-à-dire orienté vers un cycle de réduction des taux plus agressif. Selon le président de la Fed, Jerome Powell, « les risques de hausse de l’inflation ont diminué tandis que les risques de baisse de l’emploi ont augmenté. » De plus, Powell a souligné que l’orientation des taux directeurs était claire, car les priorités des autorités monétaires passent rapidement de la maîtrise de l’inflation à la prévention d’une « érosion supplémentaire du marché du travail et des souffrances. »

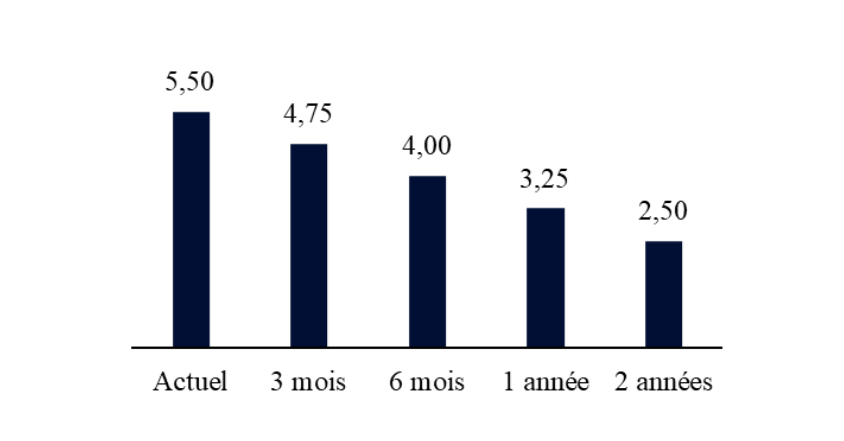

De notre point de vue, la Fed continuera de pencher vers une position « conciliante », en réduisant les taux d’un total de 75 points de base (pbs) cette année, avant de poursuivre avec d’autres baisses en 2025. En effet, nous prévoyons que la limite supérieure du taux des fonds fédéraux atteindra 3 % à la fin de 2025, avant d’atteindre son point le plus bas du cycle à 2,5 % en 2026. Deux facteurs principaux soutiennent cette prévision.

Projections des taux des fonds fédéraux à moyen terme

(% prévus à différents moments dans le futur)

Premièrement, bien que l’inflation globale mesurée par l’Indice des prix à la consommation (CPI) soit encore de 90 points de base au-dessus de l’objectif de 2 %, les indicateurs prospectifs signalent des tendances désinflationnistes importantes à venir. Si l’on exclut l’inflation liée au logement, qui suit les coûts de logement et les loyers, et constitue la plus grande composante du CPI, le taux d’inflation est même inférieur à l’objectif de 2 %. Cela suggère que l’inflation a été efficacement maîtrisée et qu’il est temps pour la Fed d’ajuster les taux d’intérêt et la politique monétaire.

Deuxièmement, le marché du travail a déjà subi des ajustements significatifs, avec un taux de chômage passant de 3,4 % à 4,3 % depuis janvier 2023, atteignant la limite supérieure de ce que la Fed considère comme le « plein emploi ». Cela a suffi à calmer les pressions salariales à un niveau compatible à un objectif d’inflation de 2 %. Cependant, il existe un risque que les tendances négatives sur le marché de l’emploi prennent de l’ampleur, entraînant des niveaux de chômage plus élevés et des pressions déflationnistes excessives.

Troisièmement, alors que l’inflation et la croissance réelle du PIB ralentissent rapidement aux États-Unis, la politique monétaire devient plus restrictive, augmentant la charge des taux élevés pour les ménages et les entreprises. Ainsi, afin de ne pas se retrouver trop « en retard par rapport à la courbe », c’est-à-dire avec un taux de politique monétaire inapproprié, la Fed doit agir fermement. Les perspectives indiquent un taux neutre de 3 %.

Par conséquent, pour éviter un ralentissement plus marqué et parvenir à l’« atterrissage en douceur » attendu, la Fed devra probablement adopter une politique conciliante avec des taux directeurs inférieurs à 3 %.

En somme, les conditions sont réunies pour que la Fed entame un cycle d’assouplissement significatif. L’inflation est effectivement conforme à l’objectif, le « plein emploi » est menacé, et les conditions macroéconomiques globales sont alignées pour une série de réductions des taux directeurs.