Après la réouverture qui a suivi la dernière vague de la pandémie de Covid en Chine il y a deux ans, il y avait de grands espoirs pour une nouvelle phase de forte croissance mondiale tirée par la Chine. Cependant, après une reprise initiale, ces attentes se sont rapidement dissipées, les chiffres du PIB étant régulièrement inférieurs à la moyenne à long terme du pays, fixée à 5,6 %. L’un des facteurs à l’origine de cette performance modeste au cours des derniers trimestres est l’absence de stimulation budgétaire importante ainsi que le manque de clarté concernant l’orientation globale des politiques.

Le mois dernier, les autorités économiques chinoises ont décidé d’agir de manière plus résolue pour soutenir la croissance. Une nouvelle série de mesures de relance a été mise en œuvre. Cela comprend la recapitalisation des banques publiques, des baisses des taux d’intérêt et des ratios de réserves obligatoires, une augmentation des dépenses publiques, ainsi qu’un soutien aux marchés de l’immobilier et des capitaux.

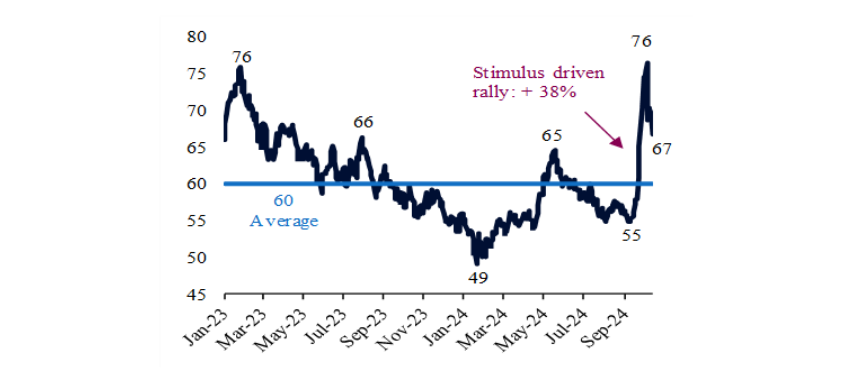

Cette annonce a rapidement ravivé l’appétit pour le risque chez les investisseurs, les spéculateurs et les entrepreneurs. Cela a entraîné une hausse marquée des actifs chinois, les prix des actions ayant bondi de 38 % en l’espace de trois semaines, avant de se stabiliser. Fait important, alors que des inquiétudes émergeaient quant à la capacité de ces mesures à stimuler une croissance plus forte, le gouvernement a précisé qu’il est prêt à déployer d’autres mesures si nécessaire, que ce soit pour soutenir la croissance ou pour maintenir la stabilité financière.

Prix des actions chinoises

(Indice MSCI China, points d’indice, 2023-2024)

Malgré la réaction initiale des marchés, les analystes continuent de se poser des questions sur l’engagement réel du gouvernement chinois à intervenir de manière soutenue et significative, et sur l’impact que cela pourrait avoir sur le moral des consommateurs et l’activité réelle.

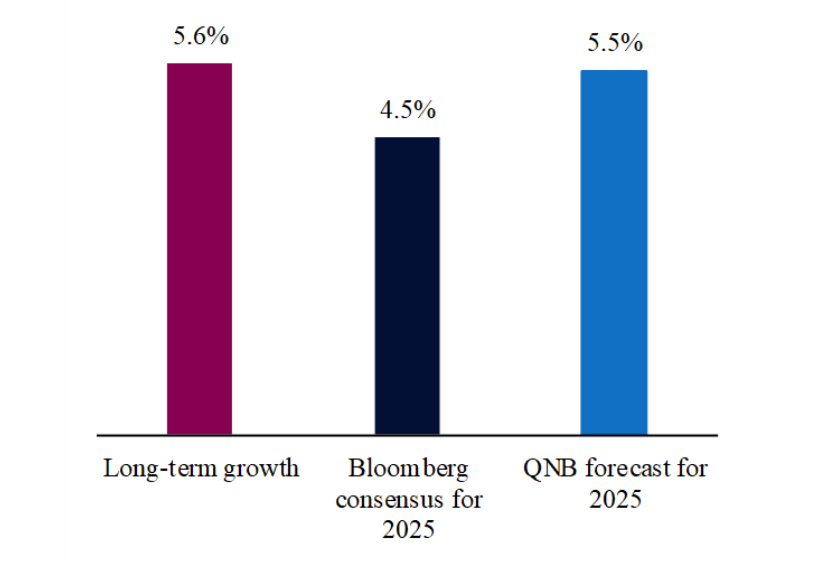

Au moment de la rédaction, les projections des analystes restent modestes et ne reflètent pas un changement notable dans les attentes de croissance. Cela est bien illustré par le consensus Bloomberg, un outil qui suit les prévisions des économistes, des think tanks et des instituts de recherche, en présentant une gamme de projections ainsi que le point médian des attentes du marché en termes de croissance pour un pays donné. Les prévisions du consensus Bloomberg indiquent une croissance modérée de 4,8 % et 4,5 % pour la Chine en 2024 et 2025.

Cependant, il existe une marge pour des révisions significatives à la hausse des attentes de croissance chinoise, atteignant 5,5 %, plus en ligne avec le potentiel du PIB. Deux facteurs principaux soutiennent cette position.

Croissance en Chine

(à long terme versus projections)

Premièrement, cette nouvelle série de mesures de relance montre que les décideurs chinois sont préoccupés par la croissance et engagés à la soutenir. De plus, cela indique que l’objectif de PIB annoncé de 5 % reste un indicateur clé de performance (KPI) à atteindre.

Récemment, des inquiétudes avaient émergé, suggérant que les principaux indicateurs économiques pour le gouvernement chinois étaient liés à la feuille de route technologique, c’est-à-dire à la montée en valeur dans des secteurs stratégiques comme l’espace, l’intelligence artificielle (IA) et les communications et calculs quantiques. Comme l’utilisation d’une « bazooka » ou la mise en place d’un « stimulus massif » n’est plus exclue et est effectivement nécessaire pour atteindre l’objectif de croissance souhaité, nous nous attendons à des mesures d’assouplissement supplémentaires dans un avenir proche, établissant une base solide pour l’expansion économique.

Deuxièmement, le début d’un « cycle mondial d’assouplissement » où les grandes banques centrales réduisent leurs taux directeurs est également favorable pour la Chine. Cela permet aux autorités chinoises, en particulier la Banque populaire de Chine (PBoC), de prendre des mesures économiques plus agressives. Alors que la Réserve fédérale américaine (Fed) réduit davantage ses taux, la PBoC disposera

de plus de marge pour assouplir sa politique sans créer d’incitations supplémentaires aux sorties de capitaux depuis la Chine. Ces dernières années, l’écart de taux d’intérêt entre les États-Unis et la Chine a considérablement changé en faveur des États-Unis, les rendements plus élevés des États-Unis attirant des flux de capitaux du reste du monde, y compris de la Chine. Cela a exercé une pression sur le renminbi, qui a déprécié de 13 % depuis son récent pic en février 2022. Un cycle d’assouplissement de la Fed américaine devrait permettre à la PBoC de libérer davantage de mesures de relance monétaire, offrant ainsi un soutien supplémentaire à l’économie chinoise.

Des taux directeurs plus bas permettent une plus grande liquidité et une croissance du crédit, favorisant le retour des investissements privés et provinciaux. Cela devrait également soulager les entités endettées et stimuler la confiance des consommateurs.

En somme, un sentiment de marché plus positif, un engagement plus ferme du gouvernement chinois pour une croissance plus forte, et une plus grande marge de manœuvre pour des baisses de taux devraient favoriser une expansion plus rapide du PIB, atteignant 5,5 % en 2025.