L’inflation et la croissance du PIB sont les deux moteurs les plus puissants d’une économie moderne. Bien que de manière différente, ils influencent tous deux les principales décisions concernant le moment ou le lieu de consommation et d’investissement. Un environnement macroéconomique idéal combinerait une croissance élevée et une faible inflation, c’est-à-dire une expansion rapide de l’activité et une stabilité des prix. Toutefois, ce « point idéal » entre croissance et inflation est difficile à atteindre, en raison de leur corrélation positive historique sur le long terme. Une croissance accrue tend à conduire au plein emploi et à l’utilisation des capacités, ce qui exerce une pression sur les ressources et les prix.

Au cours des dernières décennies, de 1990 à 2020, l’économie mondiale a prospéré sous un régime macroéconomique souvent appelé la « Grande Modération », c’est-à-dire une période pendant laquelle les économies avancées ont bénéficié d’une croissance modérée et d’une faible inflation. La « grande modération » a été alimentée par plusieurs tendances séculaires ou à long terme, notamment la numérisation, la mondialisation, la fabrication en flux tendu et l’indépendance des banques centrales.

Si la numérisation a permis d’accroître l’efficacité et la productivité dans tous les pays, la mondialisation a ouvert de nouveaux marchés et permis à une main-d’œuvre beaucoup plus nombreuse de s’engager dans des activités génératrices de valeur. Dans une certaine mesure, la mondialisation est allée de pair avec le « dividende géopolitique » apporté par la fin de la guerre froide (1947-1989) et l’ouverture du grand marché chinois. Cette évolution a été amplifiée par les progrès de la gestion de la chaîne d’approvisionnement et des infrastructures de transport, qui ont favorisé un réseau mondial de fabrication en flux tendu, fonctionnant avec de faibles stocks et des livraisons rapides. Dans ce réseau, la production est optimisée pour répondre à la demande à une fréquence élevée avec l’utilisation réduite du temps, de la main-d’œuvre et des matériaux est minimisée. En outre, les tendances déflationnistes ont également été soutenues par des réformes institutionnelles et l’adoption d’une approche d’indépendance des Banques Centrales qui ont concentré leurs activités sur le maintien d’une stabilité des prix.

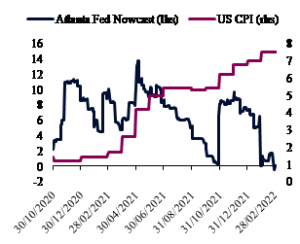

Toutefois, à l’exception de la numérisation, les autres tendances qui ont soutenu la « Grande Modération » ont atteint leur apogée juste avant la crise financière mondiale de 2008-09 et semblent s’inverser brutalement après les deux grands chocs des années 2020 : la pandémie de Covid-19 et le conflit russo-ukrainien. Après une période de forte reprise qui a suivi la profonde récession provoquée par la pandémie en 2020, de plus en plus de signes indiquent que la situation macroéconomique mondiale s’oriente vers un environnement beaucoup moins favorable, caractérisé par une faible croissance et une forte inflation. Ce phénomène économique est appelé « stagflation ». Aux États-Unis, qui restent le moteur de l’économie mondiale, l’inflation s’accélère pour atteindre son plus haut niveau depuis 40 ans, alors que, simultanément, les indicateurs à haute fréquence signalent un fort ralentissement de l’activité. En fait, le « nowcast » de la Réserve fédérale d’Atlanta, une estimation courante de la croissance du PIB réel basée sur les données économiques disponibles, indique une stagnation de l’économie américaine. Cette situation se répercutera probablement sur d’autres économies, entraînant une période de « stagflation » mondiale.

La croissance américaine a tendance à baisser et l’inflation à augmenter

(y/y, %)

Il est important de noter que la « stagflation » n’est peut-être pas seulement un phénomène temporaire associé aux (goulots) d’étranglement de l’offre liés aux pandémies et aux chocs géopolitiques. Deux changements majeurs suggèrent que les forces « stagnantes » mondiales pourraient prévaloir pendant une période plus longue que le cycle actuel.

Premièrement, les relations politiques entre les superpuissances mondiales se détériorent rapidement, transformant le « dividende géopolitique » de l’intégration mondiale en une « récession géopolitique » de la démondialisation. On peut citer comme exemples la rivalité stratégique entre les États-Unis et la Chine et les récentes sanctions contre la Russie, suite à l’invasion de l’Ukraine. Cela contribue à une mondialisation inversée et sape la fabrication en flux tendu, ce qui suscite un programme de protectionnisme, de « délocalisation » des chaînes d’approvisionnement, de sécurité alimentaire et de fermeture des frontières pour les flux migratoires. En outre, cela rend l’économie mondiale plus vulnérable aux chocs néfastes du côté de l’offre, comme la perturbation des marchés des matières premières déclenchée par le conflit russo-ukrainien. La « récession géopolitique » suscite un impact négatif sur la productivité, les échanges commerciaux et les flux d’investissement, car elle augmente les coûts de production. Cela crée à long terme les conditions d’une croissance plus faible et de prix plus élevés à long terme.

Deuxièmement, la pandémie a de nouveau entraîné une augmentation significative de la dette mondiale, qui était déjà à son plus haut niveau historique. Les niveaux d’endettement des grandes économies sont trop élevés, ce qui les rend trop sensibles à un cycle plus significatif de hausses de taux. En ce sens, si l’inflation élevée devait se poursuivre plus longtemps, l’ampleur et le rythme de la normalisation de la politique monétaire seraient plus contenus afin d’éviter les crises de crédit et les récessions potentielles. En d’autres termes, les niveaux d’endettement élevés obligent les grandes banques centrales à modérer leur mandat d’inflation au nom de la stabilité du crédit et de l’emploi. Malgré le virage » hawkish » des principales banques centrales ces derniers mois, la marge de manœuvre de la politique monétaire est limitée pour une lutte plus globale contre l’inflation. À terme, cela contribuera à la persistance des pressions inflationnistes.

Au final, la pandémie de Covid-19 et le conflit russo-ukrainien pourraient devenir les catalyseurs d’une réversion à long terme des caractéristiques de la « Grande Modération », produisant une période plus longue de « stagflation ». Cela mettrait en péril tous les efforts de politique budgétaire et monétaire qui ont été entrepris pendant la pandémie, incitant la croissance à revenir aux niveaux d’avant la pandémie.