Le thème macroéconomique mondial dominant depuis un an et demi est la reprise économique après le choc de la pandémie de Covid-19. En fait, avec une croissance du PIB de 5,9 % en 2021, l’économie mondiale a connu la plus forte expansion de l’activité depuis près de 50 ans. L’indice mondial des directeurs d’achat de l’industrie manufacturière (PMI), qui est un indicateur coïncidant de l’activité économique mondiale, a été en territoire d’expansion pendant 21 mois consécutifs, et il reste fort selon la dernière publication de mars 2022, démontrant la résilience de la reprise économique mondiale.

Cependant, malgré la vigueur de la reprise mondiale, de nouveaux facteurs macroéconomiques émergent et font planer des risques sur les perspectives économiques. Dans cet article, nous soulignons deux facteurs macroéconomiques majeurs qui devraient peser sur l’économie mondiale au cours des prochains trimestres.

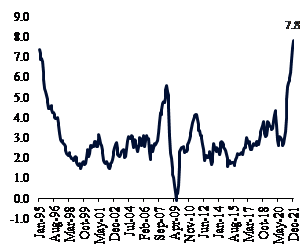

Indice composite mondial des prix à la consommation (IPC)

(Inflation de l’IPC, a/a, en %)

De prme abord , l’inflation mondiale s’est rapidement accélérée pour atteindre des sommets sur plusieurs décennies, menaçant les perspectives de stabilité des prix. Cette situation est le résultat des contraintes de la chaîne d’approvisionnement liées à Covid-19, de la forte demande stimulée par les mesures de relance, des faibles taux d’activité et des marchés des matières premières ultra-tendus.

Pendant la pandémie, alors que la consommation de services était limitée par les fermetures et les mesures d’éloignement social, les transferts fiscaux directs aux ménages ont créé un boom de la demande de produits manufacturés. L’effet secondaire de cette situation a été une forte demande de produits de base, notamment de métaux et, par la suite, lorsque la mobilité a commencé à se rétablir, d’énergie également. En outre, le choc négatif sur l’offre provoqué par le conflit russo-ukrainien a aggravé le problème en perturbant les marchés des matières premières, notamment les métaux et l’énergie, mais aussi les produits alimentaires et les engrais. Cette situation s’est produite alors que l’indice Bloomberg des matières premières avait déjà atteint de nouveaux sommets et que les stocks de certaines matières premières clés étaient à des niveaux historiquement bas. La Russie est un exportateur majeur de produits de base clés dans tous les segments (c’est-à-dire l’énergie, les métaux et les céréales) et la décision d’imposer des embargos, des sanctions et des interdictions commerciales affecte la disponibilité de ces produits, créant des pressions sur les prix.

Des prix élevés et en hausse feront baisser les revenus disponibles dans le monde entier, exerçant une pression à la baisse sur la croissance de la consommation. Dans les pays à revenu faible ou intermédiaire, le risque d’inflation chronique ou de pénurie alimentaire peut même déclencher une vague de troubles civils et de risques politiques. Dans les pays à faible revenu par habitant, cela pourrait même conduire à une nouvelle vague de famine et d’insécurité alimentaire

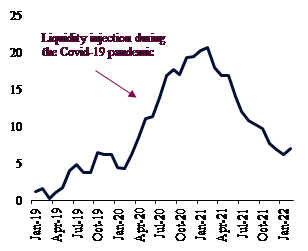

Offre de monnaie des banques centrales du G-4

(Croissance de M2 aux États-Unis, dans la zone euro, au Japon et en Chine, en a/a, en %.)

Ensuite , les conditions de liquidité se resserrent, ce qui créera des pressions à la baisse supplémentaires sur la croissance mondiale. Après une période d’abondance de liquidités sur tous les grands marchés, suite aux programmes de soutien de la politique de lutte contre la pandémie, le vent commence à tourner, entraînant un resserrement des conditions financières. La croissance de la masse monétaire s’est considérablement ralentie au cours des derniers mois.

En outre, les principales banques centrales ont commencé à « normaliser » leur politique monétaire, dans le but de renforcer des campagnes plus complètes contre l’inflation. On estime que de nombreuses banques centrales sont « à la traîne » lorsqu’il s’agit de remplir leur mandat en matière d’inflation. Aux États-Unis, par exemple, la dernière fois que l’inflation a atteint les niveaux actuels remonte à janvier 1984, lorsque les taux directeurs étaient de 9,56 % par an, contre le taux actuel de 0,25 %.

Nous pensons que la Réserve fédérale américaine (Fed) procédera à deux séries de hausses de 50 points de base (pb) et à au moins six autres séries de hausses de 25 pb en 2022 et 2023. En outre, la Fed devrait entamer un processus de « resserrement quantitatif » (QT) ou laisser le bilan se réduire d’environ 95 milliards de dollars par mois. D’autres grandes banques centrales sont dans une situation similaire et ont déjà entamé leur propre processus de normalisation ou ne tarderont pas à le faire.

Le retrait des liquidités de l’économie mondiale devrait entraîner une forte augmentation des incidents de crédit. La multiplication des incidents de crédit et le resserrement des conditions de liquidité se répercuteront sur la soif de risque, entraînant un fort ralentissement, voire une contraction du crédit mondial. La diminution du crédit pèsera sur la consommation et l’investissement, limitant la croissance du PIB

Dans l’ensemble, les vents contraires provenant de ces deux principaux facteurs macroéconomiques endommageront davantage les perspectives mondiales, malgré une consommation encore élevée aux États-Unis. Nous nous attendons donc à un ralentissement significatif de la croissance sur plusieurs marchés, notamment aux États-Unis, dans la zone euro et en Chine.

Ces tendances ont conduit la Banque mondiale et le Fonds monétaire international (FMI) à réviser leurs prévisions de croissance, qui sont passées respectivement de 4,1 % et 4,9 % à 3,2 % et 3,6 % pour 2022.