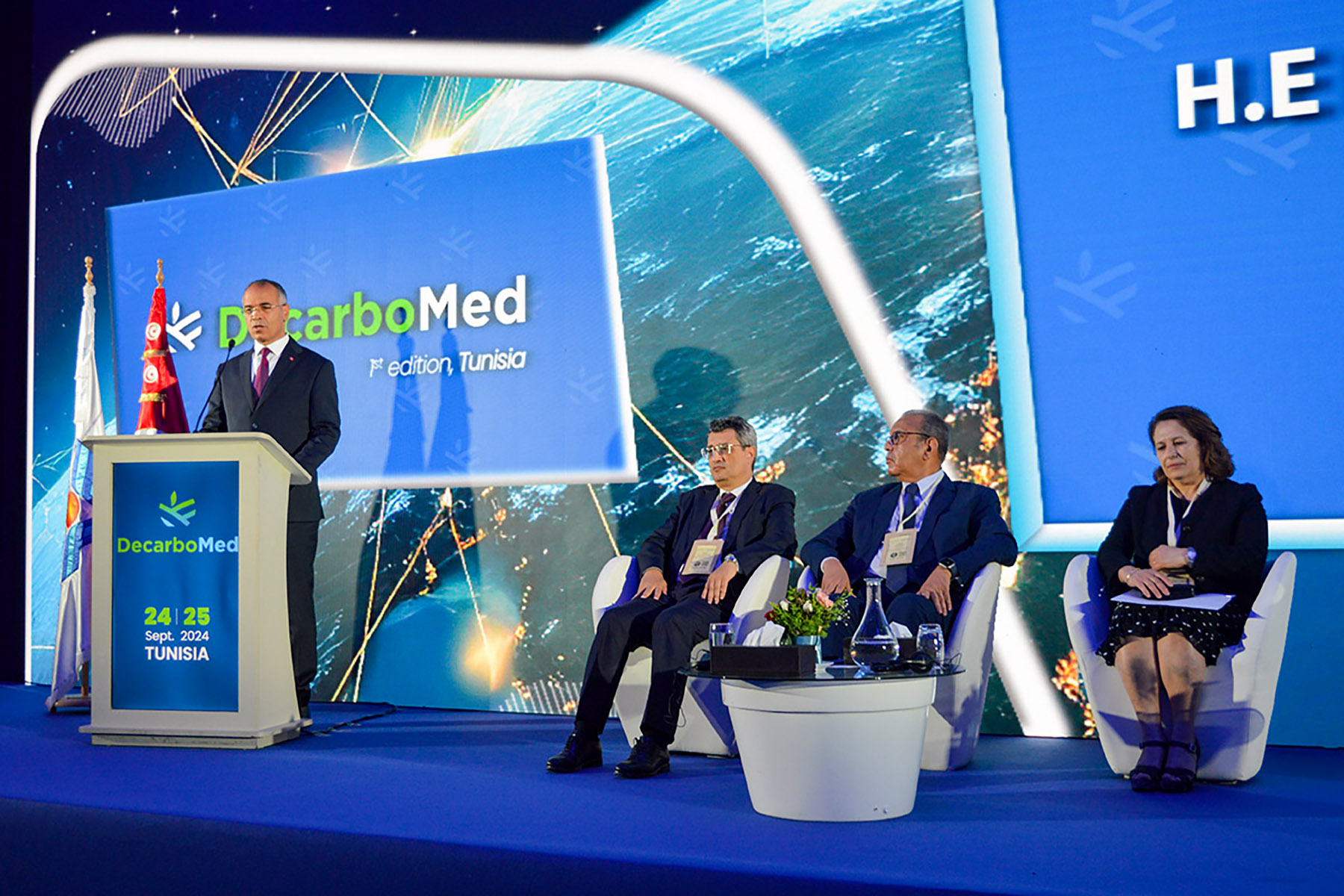

« En soutenant la transition énergétique, les banques peuvent accélérer l’adoption des technologies bas-carbone et des pratiques durables tout en minimisant les risques économiques liés aux changements climatiques », a déclaré M. Néji Ghandri, Président du Conseil Bancaire et Financier (CBF), à la séance d’ouverture de la 1ère édition du Forum méditerranéen de la décarbonation « DecarboMed » organisé les 24 et 25 septembre 2024 à Tunis.

Ce 1er Forum a été organisé sous le haut patronage du Chef du Gouvernement, M. Kamel Maddouri, par l’ANME (Agence nationale pour la maîtrise de l’énergie), en partenariat avec l’UTICA (Union tunisienne de l’industrie, du commerce et de l’artisanat), la GIZ (la Coopération allemande pour le Développement) et le PNUD (Programme des Nations Unies pour le Développement) avec l’appui du CBF.

Les institutions financières devant être le moteur de la transformation économique et environnementale, leur adhésion à cette dynamique doit reposer sur une volonté de mobiliser des ressources financières importantes et avantageuses. « En tant que représentant du secteur bancaire et financier, le CBF s’engage à faciliter l’accès à des financements dédiés à la transition énergétique, en particulier à travers des produits financiers innovants et des mécanismes de garantie adaptés aux besoins des entreprises », a également indiqué le Président du CBF, tout en rappelant au passage que la Tunisie émet actuellement près de 50 millions de tonnes de CO2 par an et qu’une part importante provient du secteur énergétique et industriel.

M.Ghandri a proposé à cette occasion la mise en place d’une taxe carbone permettant non seulement de réduire les émissions de gaz à effet de serre mais également de générer des ressources pour alimenter un fonds national de transition énergétique ou d’autres fonds dédiés au financement des énergies renouvelables, rappelant qu’une taxe carbone sera appliquée à partir de 2026 pour l’export vers l’Union européenne.

« Cette taxe combinée à des financements bancaires adaptés et des lignes de crédit obtenues par les bailleurs de fonds extérieurs aiderait les entreprises à se conformer aux nouvelles exigences environnementales et à investir dans les technologies vertes » a-t-il dit.

Abordant la question du financement de la décarbonation, M. Néji Ghandri a affirmé, lors d’une session qu’il a présidée lors de la deuxième journée, que des produits financiers adaptés et intégrés ont été conçus dans le but de pousser les entreprises vers la décarbonation, la maîtrise de leur consommation d’énergie et la mise en place d’un processus d’économie d’énergie.

Les cadres opérant dans le secteur bancaire et financier bénéficient de formations et d’accompagnement à travers des programmes techniques spécifiques. Une politique de commercialisation de ces produits nécessiterait la contribution et le soutien des bailleurs de fonds qui permettraient à la fois de déployer un mécanisme de garantie et une couverture contre les risques de change.

« Les banques et les établissements financiers font des efforts colossaux pour convaincre leurs clients d’aller vers la décarbonation. Les projets lancés durant les dernières années en sont la preuve après avoir ajusté le cadre réglementaire. Je pense qu’il y a toujours des points à développer par le Gouvernement pour faciliter la transition énergétique, entre autres la création d’une agence foncière pour les énergies renouvelables », a préconisé le président du CBF.

A l’issue de cette session, il a été recommandé le passage à l’action de toutes les parties intervenantes: le secteur bancaire et financier , les bailleurs de fonds internationaux, la CDC (Caisse des Dépôts et Consignations) et les autorités publiques pour atteindre les objectifs escomptés.

L’autre proposition émise a porté sur l’introduction de mécanismes incitatifs plus efficaces pour encourager l’investissement dans les technologies d’infrastructure durable tout en intégrant d’une manière systématique les critères ESG (critères environnementaux, sociaux et de gouvernance).

Le développement d’outils financiers adaptés comme les solutions de financement hybride et les obligations vertes a également été évoqué à l’occasion du lancement du premier emprunt obligataire en contrepartie d’obligations vertes d’ici la fin de l’année courante.